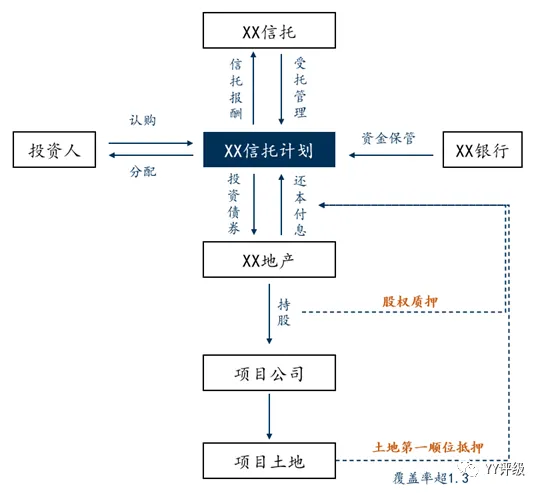

信托業(yè)早些年因?yàn)槠渑普盏莫?dú)特優(yōu)勢(shì)����,能做他人不能做,敢做他人不敢做�,在金融領(lǐng)域里獨(dú)樹一幟,人均創(chuàng)收也是金融里較高的���,通過銀信���、證信合作等架構(gòu)�����,扎實(shí)做地產(chǎn)和平臺(tái)等���,承擔(dān)了類銀行職能�,賺取了穩(wěn)定的息差,因而市場(chǎng)對(duì)這種潛在的“影子”銀行風(fēng)險(xiǎn)有所警惕���。假使資金投向形成的資產(chǎn)風(fēng)險(xiǎn)可控���,那么所有的詬病其實(shí)是可以辯解的。但是��,問題就出在經(jīng)濟(jì)下行風(fēng)險(xiǎn)暴露��,過長(zhǎng)的融資鏈條����,復(fù)雜的通道設(shè)計(jì)�����,風(fēng)險(xiǎn)的高度藏匿��,對(duì)金融系統(tǒng)性風(fēng)險(xiǎn)構(gòu)成挑戰(zhàn)�。這也是影子銀行體系的較大的一宗罪���。目前監(jiān)管堅(jiān)持“去通道控地產(chǎn)”的方向��,也逐步壓低壓降融資類信托的目標(biāo)�,抑制其擴(kuò)張��,謹(jǐn)防風(fēng)險(xiǎn)傳導(dǎo)���。一時(shí)之間�,非標(biāo)轉(zhuǎn)標(biāo)的呼聲不絕于耳�,但是標(biāo)準(zhǔn)化業(yè)務(wù)途徑到底是什么,是把歷史一桿子打死���,還是站在歷史的饋贈(zèng)上來(lái)做新的結(jié)構(gòu)優(yōu)化�����?歷史是不可割裂的���,時(shí)間也是連續(xù)的�����,沒有無(wú)緣無(wú)故新出來(lái)的業(yè)務(wù)模式�����。復(fù)盤信托蓬勃發(fā)展期����,其圍繞土地����,衍生地產(chǎn)���、平臺(tái)基建等融資類��,整體仍是和經(jīng)濟(jì)的高速增長(zhǎng)和無(wú)限的資金饑渴這一核心矛盾掛鉤的�,目前割裂歷史顯然會(huì)忽視現(xiàn)實(shí)��,而如何融合現(xiàn)實(shí)和歷史,是目前非標(biāo)轉(zhuǎn)標(biāo)的關(guān)鍵�����,正好市場(chǎng)有一個(gè)標(biāo)準(zhǔn)類的產(chǎn)品模式�����,我們簡(jiǎn)要分析一二�。為了僅作為科普和學(xué)習(xí),結(jié)構(gòu)信息如下����,要素明細(xì)有所省略。

那通過這個(gè)結(jié)構(gòu)����,我們可以簡(jiǎn)單抓住業(yè)務(wù)本質(zhì):就是有抵質(zhì)押的信用債,且是單個(gè)融資主體��,相比以往的信托項(xiàng)目來(lái)看����,該項(xiàng)目抵質(zhì)押增信較全,而且資金(投資者的久期)和債券久期可以靈活設(shè)置,做好匹配�����。具體分析如下:首先資金投向某地產(chǎn)主體的上交所發(fā)行債券���,投向清晰�����,且可以考慮信托計(jì)劃的進(jìn)度�����,匹配交易所的債券品種����,較為靈活�����。考慮綜合信托管理費(fèi),以及銀行托管費(fèi)�����,該項(xiàng)目綜合融資成本預(yù)計(jì)在11%以內(nèi)�,從以往的融資成本來(lái)看,該融資成本在信托界并不算高����。但是,標(biāo)類資產(chǎn)的收益一般是低于非標(biāo)的��,那么通過篩選����,發(fā)現(xiàn)發(fā)行人的存續(xù)債券票面利率沒有10%以上的,結(jié)合信托的杠桿并不能很大�����,收益來(lái)源����,我們猜測(cè)源于以下幾個(gè)方面。1、 折價(jià)收券���,也即是雖然發(fā)行利率是比如8%���,但是信托計(jì)劃的資金收債的時(shí)候,債券到期收益率是10%及以上����,足額覆蓋信托計(jì)劃的本息。2���、 其他方式���,如信托管理人這邊作為財(cái)務(wù)顧問,將之前操作中灰色領(lǐng)域的收益正?�;?,既解決了道德沖突,也增強(qiáng)了信息透明度��,如收2-3個(gè)點(diǎn)的財(cái)顧費(fèi)�,信托計(jì)劃也是足額分配�。3、 本信托計(jì)劃自身的增信,土地第一順位抵押+項(xiàng)目公司股權(quán)質(zhì)押���,整體有很強(qiáng)增信�����?�?紤]信用債多為裸奔���,有核心城市的土地第一順位抵押,也算誠(chéng)心之選����。第三,這類業(yè)務(wù)模式有無(wú)復(fù)制性����?首先是,從融資主體來(lái)看�����,雖業(yè)務(wù)本質(zhì)和歷史業(yè)務(wù)有一定相似度�����,產(chǎn)品創(chuàng)新一小步,信息披露一大步���。投資上交所的債券��,期限�����、品種等都較為明確�,有一定吻合度�����。其次是����,這個(gè)模式能解決兩大核心訴求。第一�,企業(yè)的資金可控度明顯提升,在信托渠道日益收緊趨勢(shì)下����,地產(chǎn)類信托監(jiān)管更趨嚴(yán)��,資金使用受限,而通過交易所或其他交易市場(chǎng)的債券注冊(cè)��,可提額度通過捆綁了信托這一融資利器�����,保證債券發(fā)行成功�����,資金可得���,雖成本有一定上揚(yáng)����。第二是����,資金成本不至于過高。雖然綜合仍近11%��,但是相比其他的如民間借貸�����、P2P等有毒融資,該融資減緩企業(yè)焦慮���。還有就是��,投資者怎么看���?我們可以看下收益分檔:100萬(wàn)(含)-300萬(wàn),9.0%/年;300萬(wàn)(含)-1000萬(wàn),9.2%/年��;1000萬(wàn)(含)-2000萬(wàn),9.5%/年�;2000萬(wàn)(含)及以上,協(xié)定。這個(gè)收益相對(duì)而言極具誘惑性��,信托和銀行有傳統(tǒng)的渠道優(yōu)勢(shì)���,有增信����,發(fā)行搶購(gòu)熱情可以預(yù)期��,整體保證了資金可得性���。首先�,監(jiān)管的本義是不引發(fā)新的潛在風(fēng)險(xiǎn)����,不停的制度補(bǔ)丁����,增強(qiáng)投融資審慎、透明和在監(jiān)管框架內(nèi)���,這個(gè)模式資產(chǎn)端是交易所的債券����,資金端是高凈值客戶�,標(biāo)準(zhǔn)化程度明顯提高,不像之前的一些產(chǎn)品����,更像是資金池業(yè)務(wù),新募資金分配到期的產(chǎn)品收益�����,剛兌是資金池業(yè)務(wù)早年最核心的特征之一,但是這個(gè)永動(dòng)機(jī)模式會(huì)被資產(chǎn)質(zhì)量的惡化打敗�����,也就是可能會(huì)觸發(fā)系統(tǒng)性風(fēng)險(xiǎn)����,鼓勵(lì)了金融投機(jī),不利于資源優(yōu)化���。那么這個(gè)模式����,清晰的風(fēng)控措施��,明晰的風(fēng)險(xiǎn)隔斷����,不像以往的產(chǎn)品風(fēng)險(xiǎn)邊界不夠清晰,這種產(chǎn)品至少?gòu)谋O(jiān)管意愿而言���,是會(huì)默認(rèn)和支持���,當(dāng)然假使地產(chǎn)一切從嚴(yán)是另當(dāng)別論了����。其次�,信托非標(biāo)轉(zhuǎn)標(biāo)是無(wú)法割裂目前幾大類資產(chǎn)的:圍繞土地的平臺(tái)、地產(chǎn)��,委貸為核心的類信貸業(yè)務(wù)��。那么從監(jiān)管而言�,監(jiān)管的基調(diào)也是漸進(jìn)式整改�����,警惕監(jiān)管引發(fā)的風(fēng)險(xiǎn)�。因而把以往的操作模式梳理和增加信息披露,也不失為一種創(chuàng)新����,這個(gè)非標(biāo)轉(zhuǎn)標(biāo)既打通資本市場(chǎng),也能夠促進(jìn)信托承擔(dān)起真正的委托�、融通等聚焦財(cái)富管理、社會(huì)服務(wù)的職責(zé),而不是制度套利����,對(duì)其項(xiàng)目篩選、主動(dòng)管理能力都提出很高的要求����。目前,信托標(biāo)準(zhǔn)化的產(chǎn)品還比較少����,直接投資債券,減少以往的灰色利益鏈條�,不失為一種明確的方向。本文也僅是一次粗略的探討�,但是我們相信歷史和現(xiàn)實(shí)是不容割裂的,像這一類的聚焦地產(chǎn)融資的標(biāo)準(zhǔn)化產(chǎn)品�����,預(yù)期可能會(huì)增多���,在初期���,因?yàn)槭苄磐幸酝僮髂J胶退季S的影響,給出的收益可能仍很可觀,且增信較多�����,可能是比較優(yōu)質(zhì)的一類��。但隨著收益率預(yù)期的逐步下調(diào)�����,市場(chǎng)玩家的增多���,可能這類產(chǎn)品的收益率會(huì)有明顯下降空間�。另外���,可能還有一些問題可能還是比較模糊,比如各地銀監(jiān)局對(duì)于這種投單一債券的證券類信托備案尺度如何�?信托公司持有期間把債券轉(zhuǎn)讓一部分或者全部,會(huì)不會(huì)有新的問題���?單一信托資金包銷壓低票面(其他地方獲取綜合收益)�����,是否會(huì)影響市場(chǎng)化定價(jià)���?由于信托對(duì)資金和客戶的強(qiáng)有力控制���,主承是否會(huì)淪為新的“通道”。